ผู้เขียน : ดร. กําพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส Economic and Financial Market Research, วชิรวัฒน์ บานชื่น นักเศรษฐศาสตร์อาวุโส และพงศกร ศรีสกาวกุล นักวิเคราะห์ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จ ากัด (มหาชน)

ความเสี่ยงสงครามการค้ากลับมาสูงขึ้นหลังประธานาธิบดี “โดนัลด์ ทรัมป์” ประกาศเตรียมที่จะขึ้นภาษีนำเข้าสินค้าจีนที่เหลืออีก 3 แสนล้านเหรียญสหรัฐ 10% ในวันที่ 1 กันยายน 2562 ด้วยสัดส่วนที่ค่อนข้างสูงของสินค้าผู้บริโภค ทำให้การขึ้นภาษีรอบนี้น่าจะส่งผลกระทบต่อผู้บริโภคและอัตราเงินเฟ้อในสหรัฐฯ ค่อนข้างมาก รวมถึงส่งผลกระทบต่อเศรษฐกิจจีนและเศรษฐกิจโลกเป็นวงกว้างอีกด้วย

สำหรับผลต่อเศรษฐกิจไทยนั้น Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) ประเมินว่า หากแรงกระตุ้นจากภาครัฐมีไม่มากและเร็วพอ ผลของการขึ้นภาษีดังกล่าวอาจทำให้เศรษฐกิจไทยปี 2562 ขยายตัวต่ำกว่า 3% แต่จากความเสี่ยงของสงครามการค้าที่มีมากขึ้น ธนาคารกลางหลักอาจเตรียมผ่อนคลายนโยบายเพิ่มเติม โดย EIC ยังคงมุมมองว่า Fed ยังมีโอกาสปรับลดอัตราดอกเบี้ยได้อีก 25 bps ในปี 2562 นอกจากนี้ ECB อาจผ่อนคลายนโยบายมากขึ้น (ลดอัตราดอกเบี้ยนโยบาย และกลับมาทำ QE) ในการประชุมเดือนกันยายน 2562 และ BOJ ที่ส่งสัญญาณเตรียมผ่อนคลายนโยบายมากขึ้นหากความเสี่ยงด้านต่ำต่อเศรษฐกิจสูงขึ้น

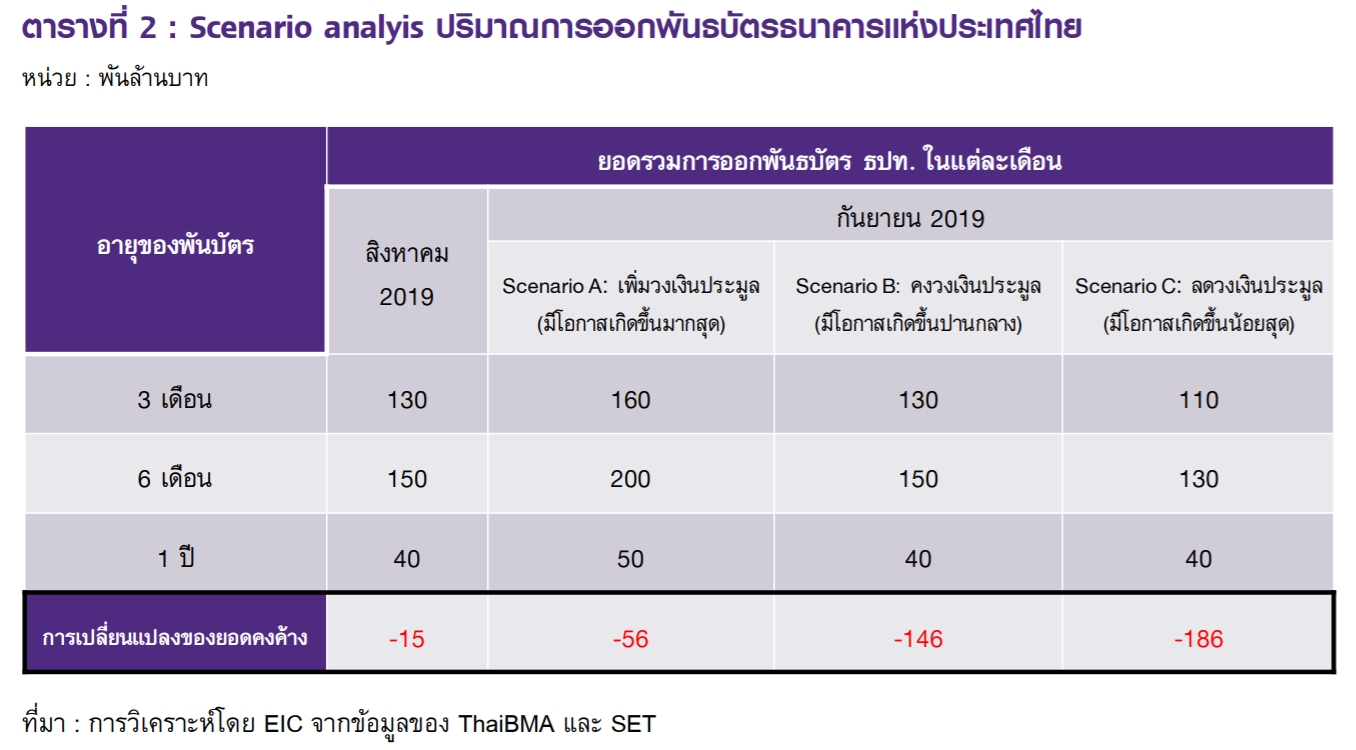

EIC ยังคงมีมุมมองว่า คณะกรรมการนโยบายการเงิน (กนง.) จะยังคงดอกเบี้ยนโยบายทั้งปี 2562 ที่ 1.75% แต่ความเสี่ยงสงครามการค้าที่เพิ่มขึ้นทำให้ความน่าจะเป็นที่จะมีการลดดอกเบี้ยนโยบาย 25 bps ในช่วงปลายปีเพิ่มขึ้นจาก 30% เป็น 40% สำหรับการลดปริมาณการออกพันธบัตรระยะสั้นของ ธนาคารแห่งประเทศไทย (ธปท.) ในเดือนสิงหาคม 2562 ลงอีกนั้น ได้ทำให้ยอดคงค้างพันธบัตรระยะสั้นมีแนวโน้มปรับลดลงเล็กน้อย ดังนั้นโอกาสเกิด J-curve ในเดือนสิงหาคม 2562 น่าจะยังมีค่อนข้างน้อย ส่วนในเดือนกันยายน 2562 นั้น จะมีพันธบัตร ธปท. ครบกำหนดชำระมากขึ้น หาก ธปท. ออกประมูลพันธบัตรในปริมาณเดียวกันกับเดือนสิงหาคม 2562 EIC ประเมินว่า ยอดคงค้างพันธบัตรระยะสั้นจะลดลงอย่างมีนัยเมื่อเทียบกับยอดคงค้างในเดือนสิงหาคม 2562 และจะทำให้โอกาสที่จะเกิดสถานการณ์ J-curve มีสูงขึ้น

-

ความเสี่ยงสงครามการค้าที่กลับมาสูงขี้น

หลังจากที่ ประธานาธิบดีทรัมป์ ประกาศจะขึ้นภาษีนำเข้าสินค้าจีนที่เหลืออีก 3 แสนล้านเหรียญสหรัฐที่ 10% ในวันที่ 1 กันยายน 2562 เนื่องจากการเจรจาการค้ากับจีนรอบล่าสุดยังไม่มีความคืบหน้า โดยการประกาศครั้งนี้เกิดขึ้นหลังจากการเจรจาระหว่างเจ้าหน้าที่ของสหรัฐฯ และจีน ครั้งล่าสุดมีความคืบหน้าค่อนข้างน้อย การประกาศจะขึ้นภาษีครั้งนี้จึงทำให้ความไม่แน่นอนในระยะต่อไปสูงขึ้น

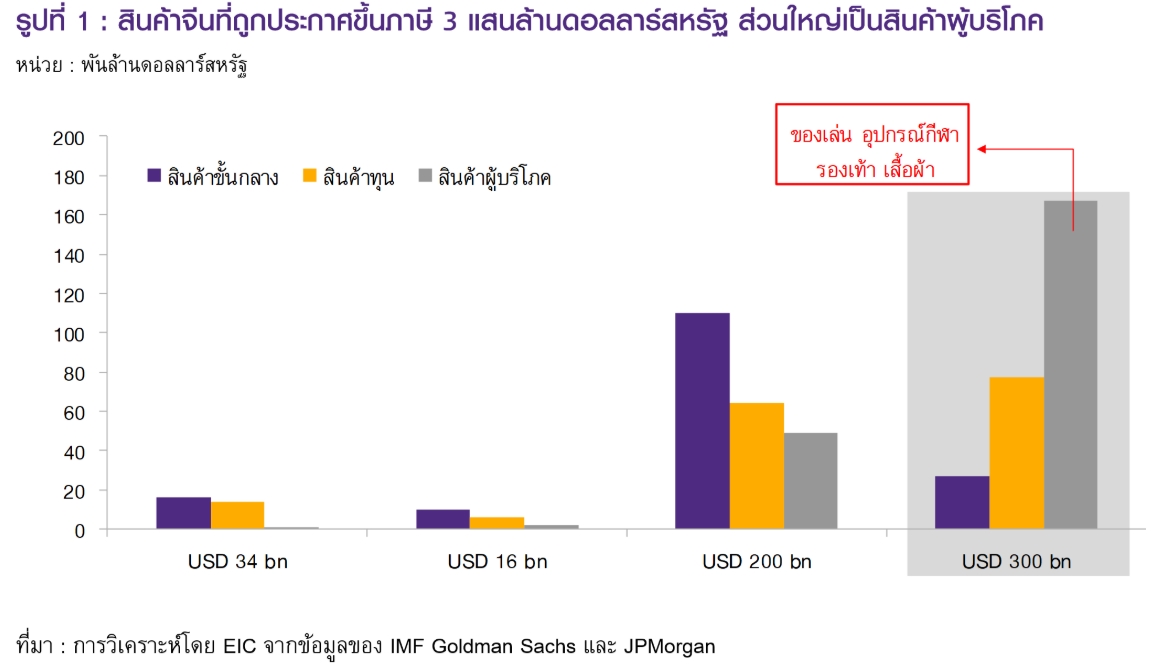

การเก็บภาษีรอบนี้จะส่งผลกระทบต่อผู้บริโภคในสหรัฐฯ มากขึ้น และส่งผลต่อเศรษฐกิจจีนเป็นวงกว้าง หากพิจารณารายการสินค้าที่ประกาศในเดือนพฤษภาคม 2562 พบว่า มีสัดส่วนสินค้าผู้บริโภคสูงถึง 62% ของมูลค่าทั้งหมด 3 แสนล้านเหรียญสหรัฐ โดยสินค้าสำคัญ ได้แก่ เครื่องแต่งกายและรองเท้า ของเล่น และสมาร์ทโฟน มีสัดส่วนคิดเป็น 20%, 10%, และ 17% ของสินค้านำเข้าจีนมูลค่า 3 แสนล้านเหรียญสหรัฐตามลำดับ จึงอาจกดดันให้ราคาสินค้าในสหรัฐฯ และอัตราเงินเฟ้อสูงขึ้นได้ ซึ่งจะส่งผลกระทบต่อผู้บริโภคสหรัฐฯ โดยตรง ในส่วนของเศรษฐกิจจีนนั้นมีแนวโน้มชะลอลงเพิ่มเติมและมีโอกาสแตะกรอบล่างที่ 6% ในปีนี้ เนื่องจากความเชื่อมั่นของภาคธุรกิจและผู้บริโภคมีแนวโน้มลดลงต่อเนื่อง สะท้อนจากการส่งออกจีนที่เริ่มหดตัวในครึ่งแรกของปี การผลิตภาคอุตสาหกรรมชะลอตัวและยอดค้าปลีกที่ขยายตัวต่ำสุดในรอบ 16 ปี

ความเสี่ยงด้านต่ำต่อการส่งออกไทย การท่องเที่ยว และการลงทุนภาคเอกชน สูงขึ้น จากประมาณการณ์ล่าสุดของ EIC ได้มีการทำ Scenario Analysis ไว้ โดยสมมติฐานในกรณีฐาน (Base Case Scenario) ของ

เราคือสหรัฐฯ ไม่มีการตั้งกำแพงภาษีเพิ่มเติมบนสินค้านำเข้าจากจีนที่เหลือมูลค่าประมาณ 3แสนล้านเหรียญสหรัฐ โดยประเมินว่าการส่งออกในปี 2562 จะหดตัว -1.6% และ เศรษฐกิจปี 2562 จะชะลอตัวเหลือ 3.1%

หากสหรัฐฯ มีการขึ้นภาษีดังกล่าวจริงจะตรงกับสมมุติฐานของกรณีเลวร้าย (Worse Case Sceanario) ที่เคยประเมินไว้ซึ่งจะส่งผลทำให้การส่งออกหดตัว การท่องเที่ยวและการลงทุนชะลอตัวมากกว่าคาดซึ่งผลกระทบอาจส่งผ่านไปยังการจ้างงาน รายได้ และการบริโภคในระยะต่อไป อย่างไรก็ตาม EIC เชื่อว่าในกรณีเลวร้ายนี้รัฐบาลน่าจะออกมาตรการกระตุ้นเศรษฐกิจมากขึ้นและเร็วขึ้นโดยมาตรการภาครัฐในการกระตุ้นเศรษฐกิจจะอยู่ในรูปเงินโอนไปให้ประชาชนจับจ่ายใช้สอย เนื่องจากเป็นช่องทางที่จะให้เม็ดเงินเข้าสู่เศรษฐกิจได้เร็วที่สุด จึงทำให้การบริโภคภาคเอกชนยังสามารถขยายตัวได้ใกล้เคียงกับกรณีฐานได้ โดย EIC มองว่า ในกรณีเลวร้ายนี้เศรษฐกิจไทยอาจขยายตัวชะลอลงมาอยู่ที่ 2.9%

EIC ยังคงมุมมองว่า กนง. น่าจะยังคงดอกเบี้ยนโยบายทั้งปี แต่ความเสี่ยงของสงครามการค้าทำให้เราเพิ่มความน่าจะเป็นที่ กนง. จะลดดอกเบี้ยในช่วงปลายปีจาก 30% เป็น 40% หากมาตรการกระตุ้นทางการคลังไม่ใหญ่และเร็วพอ และมีความเสี่ยงที่เศรษฐกิจไทยปี 2562 จะขยายตัวต่ำกว่า 3% EIC เชื่อว่า กนง.จะพิจารณาลดอัตราดอกเบี้ยนโยบาย 25 bps มาอยู่ที่ 1.50% ในช่วงปลายปี 2562 ได้ซึ่งความเสี่ยงจากสงครามการค้าที่เพิ่มขึ้นนี้ทำให้เราเพิ่มความน่าจะเป็นที่ กนง. จะปรับลดอัตราดอกเบี้ยจาก 30% เป็น 40% สำหรับการประชุม กนง. ในวันที่ 7 สิงหาคม 2562 โดย EIC ยังคงประเมินว่า กนง. จะยังคงดอกเบี้ยนโยบายไว้ที่ 1.75%

-

ธนาคารกลางหลักเตรียมผ่อนคลายนโยบายเพิ่มเติม

ในการประชุมเดือนกรกฎาคม 2562 Fed ปรับลดอัตราดอกเบี้ยนโยบายลง พร้อมประกาศยุติการลดขนาดงบดุล โดยถึงแม้คณะกรรมการ FOMC จะยังคงมองว่าเศรษฐกิจสหรัฐฯ ยังคง “ขยายตัวในอัตราที่ชะลอลง” และตลาดแรงงานที่ยังคง “แข็งแกร่ง” แต่ Fed มีมติให้ปรับลดอัตราดอกเบี้ยนโยบายลง 25 bps (จากกรอบ 2.25%-2.50% เป็น 2.00%-2.25%) พร้อมทั้งประกาศยุติการลดขนาดงบดุลเร็วขึ้นกว่ากำหนดการ 2 เดือนโดยเริ่มต่ออายุสินทรัพย์ (Fully-Reinvest) ในเดือนสิงหาคม 2562 โดยมีสาเหตุจาก

1.อัตราเงินเฟ้อและการคาดการณ์เงินเฟ้อที่ปรับลดลงและอยู่ต่ำกว่ากรอบเป้าหมาย คณะกรรมการ FOMC แสดงความกังวลต่อแนวโน้มอัตราเงินเฟ้อเงินที่อยู่ระดับต่ำจากถ้อยคำที่ว่า “Muted Inflation Pressures” ซึ่งตัวเลขทั้งอัตราเงินเฟ้อทั่วไป (PCE Inflation) ต่ำกว่าเป้าของ Fed ที่ 2% ถึง 8 เดือนติดต่อกัน โดยล่าสุดในเดือนมิถุนายน 2562 อยู่ที่ 1.4%YOY ต่ำกว่าเป้าหมายค่อนข้างมาก นอกจากนี้ คณะกรรมการยังมองว่าคาดการณ์เงินเฟ้อของตลาดก็อยู่ในระดับต่ำด้วยเช่นกัน “Market-Based Inflation Compensation Remain Low”

2.การขยายตัวทางเศรษฐกิจที่มีความเสี่ยงด้านต่ำ (Downside Risk) จากการชะลอตัวของเศรษฐกิจโลกและความไม่แน่นอนของสงครามการค้า โดยในรายงานผลการประชุมและคำสัมภาษณ์ของนาย Powell ได้พูดอย่างชัดเจนเกี่ยวกับความเสี่ยงต่อเศรษฐกิจสหรัฐฯ ที่เพิ่มขึ้น ซึ่งเป็นผลจากเศรษฐกิจโลกที่ชะลอลง สงครามการค้าที่ยังมีความไม่แน่นอนสูงและส่งผลกระทบมากขึ้นและการชะลอตัวลงของภาคการผลิตในสหรัฐฯ โดยในเดือนกรกฎาคม 2562 ตัวเลขดัชนีฝ่ายจัดซื้อภาคการผลิตของสหรัฐฯ อยู่ที่ 50.4 ปรับลดลงจากต้นปีที่ 53.8

การกลับมาของความเสี่ยงสงครามการค้า เพิ่มโอกาสที่ Fed จะปรับลดอัตราดอกเบี้ยอีก 25 bps ในปีนี้ โดย EIC คงมุมมองFed ลดดอกเบี้ยอีก 25 bps ในช่วงที่เหลือของปีโดยมีสาเหตุจาก

1.ความกังวลต่อความไม่แน่นอนของสงครามการค้าและการชะลอตัวของเศรษฐกิจโลกที่ยังคงมีต่อเนื่อง : การกลับมาประกาศเพิ่มกำแพงภาษีสำหรับสินค้านำเข้าจากจีนในส่วนที่เหลือทั้งหมดที่อัตรา 10% เพิ่มความเสี่ยงด้านลบต่อแนวโน้มเศรษฐกิจโลกและสหรัฐฯ นอกจากนั้น ในรายงานแถลงของ FOMC พบว่ากังวลต่อความไม่แน่นอนของสงครามการค้าและผลกระทบจาการชะลอตัวของเศรษฐกิจโลกอย่างต่อเนื่องจากถ้อยคำที่กล่าวว่า “Uncertainties About This Outlook Remain” นอกจากนี้FOMC ก็ยังคงคำแถลงจากประชุมครั้งก่อนที่ว่า “”Will Act As Appropriate To Sustain The Expansion” ซึ่งนายพาวเวลล์ ประธาน Fed ยังกล่าวเพิ่มเติมในช่วงแถลงการณ์ว่าอาจปรับลดดอกเบี้ยในรอบนี้อาจมากกว่า 1 ครั้ง

2.อัตราดอกเบี้ยนโยบาย ณ ระดับปัจจุบัน ยังไม่ผ่อนคลายเท่าที่ควร : แม้ Fed จะปรับลดอัตราดอกเบี้ยนโยบายในการประชุมครั้งนี้ ซึ่งทำให้อัตราดอกเบี้ยนโยบายที่แท้จริงของ Fed ปรับลดลงมาอยู่ที่ 0.65% จาก 0.90% อย่างไรก็ดี อัตราดอกเบี้ยที่ระดับดังกล่าวนั้นยังคงสูงกว่าอัตราดอกเบี้ยนโยบายที่แท้จริงซึ่งอยู่ที่ 0.42 (คำนวณโดยแบบจำลองของ Holston Laubach and Williams 2017) จึงอาจกล่าวได้ว่า อัตราดอกเบี้ยนโยบาย ณ ระดับปัจจุบันยังไม่ผ่อนคลายเท่าที่ควร

3.โอกาสที่อัตราเงินเฟ้อจะกลับเข้าสู่เป้าหมายในปีนี้ยังต่ำจากแนวโน้มราคาน้ำมันที่ยังไม่ฟื้นตัว : โดยหากพิจารณาจากรายงานการประชุมครั้งก่อน พบว่า ปัจจัยที่ทำให้อัตราเงินเฟ้อของสหรฐัฯ ปรับลดลงในปีนี้มาจากราคาน้ำมันที่ลดลง โดย EIC มองว่า แนวโน้มของราคาน้ำมันยังไม่เอื้อต่อการฟื้นตัวของอัตราเงินเฟ้อในระยะข้างหน้า เนื่องจากได้รับแรงกดดันจากอุปสงค์น้ำมันโลกที่มีแนวโน้มปรับตัวลดลงจากการชะลอตัวของเศรษฐกิจโลกและอุปทานน้ำมันจากผู้ผลิตในสหรัฐฯ ที่มีแนวโน้มเพิ่มสูงขึ้น สะท้อนจากจ นวนแท่นขุดเจาะน้ำมันเฉลี่ยในช่วง 5 เดือนแรกของปี 2562 ขยายตัว 4%YOY

4.คณะกรรมการส่วนหนึ่งมองว่าความสัมพันธ์ระหว่างอัตราการว่างงานและอัตราเงินเฟ้อลดลง (Flatted Philip Curve) : จากคำแถลงของ Powell ใน Semiannual Monetary Policy สะท้อนมุมมองว่าความสัมพันธ์ระหว่างอัตราการว่างงานและอัตราเงินเฟ้อมีน้อยลง กล่าวคืออัตราการว่างงานของสหรัฐฯ ที่ปรับลดลงอย่างต่อเนื่องอาจจะไม่ทำให้อัตราเงินเฟ้อของสหรัฐฯ ปรับสูงขึ้นได้มากนักเหมือนในอดีต ดังนั้นการลดดอกเบี้ย นโยบายจึงมีความจำเป็นมากขึ้นเพื่อผลักดันให้อัตราเงินเฟ้อกลับเข้าสู่เป้าหมายได้

-

Box : Insurance cut vs Easing cut

EIC มองว่า การลดอัตราดอกเบี้ยนโยบายในครั้งนี้เป็นเพียง “Insurance Cut” (เพื่อลดความเสี่ยงการชะลอตัวของเศรษฐกิจ คล้ายในปี 2541) ซึ่งต่างจาก “easing cycle” (วัฏจักรการลดอัตราดอกเบี้ย เหมือนเมื่อปี 2543 และ 2550) โดยในช่วง 2 ทศวรรษที่ผ่านมานั้น มีวัฏจักรการลดอัตราดอกเบี้ย (Easing Cycle) 2 ครั้งคือ ระหว่างปี 2554-2546 ที่เกิด Dotcom Crisis และระหว่างปี 2550-2551 ที่เกิด Global Financial Crisis ซึ่งในช่วงดังกล่าว Fed ต้องปรับลดอัตราดอกเบี้ยนโยบายลงถึง 550 bps และ 500 bps ตามลำดับ

อย่างไรก็ดี EIC มองว่าการปรับลดอัตราดอกเบี้ยนโยบายในรอบนี้จะเป็นในลักษณะของ Insurance Cut เนื่องจากในปัจจุบันเศรษฐกิจสหรัฐฯ แม้จะชะลอตัวลงและมีความเสี่ยงจากสงครามการค้าที่อาจทวีความรุนแรงขึ้น แต่ยังมีโอกาสค่อนข้างน้อยที่จะเข้าสู่ภาวะเศรษฐกิจถดถอย (Recession) โดยการปรับลดอัตราดอกเบี้ยนโยบายในรอบนี้จึงน่าจะเกิดขึ้นเพียง 50-75 bps เท่านั้น เพื่อสร้างกันชนป้องกันความเสี่ยงให้แก่เศรษฐกิจ นอกจากนี้ นาย Alan Greenspan อดีตประธาน Fed ยังชี้อีกว่า Insurance Cut นั้นเคยเกิดขึ้นมาก่อนแล้วคือ ในปี 2538 และในปี 2541 ซึ่งในรอบดังกล่าว Fed ได้ปรับลดอัตราดอกเบี้ยนโยบายลงอย่างละ 75 bps (โดยลดครั้งละ 25 bps)

อย่างไรก็ตาม EIC มองว่า “Insurance Cut” ในรอบนี้อาจน้อยกว่าในปี 1998 เนื่องจากอัตราเงินเฟ้อและคาดการณ์อัตราเงินเฟ้อของสหรัฐฯ ยังไม่ปรับลดลงมากเท่ากับในช่วงนั้น รวมถึงภาวะการเงินยังไม่ตึงตัวมากนัก และขีดจำกัดในการลดอัตราดอกเบี้ยนโยบาย (Policy Space) ของ Fed มีน้อยลง โดยเมื่อพิจารณาภาวะเศรษฐกิจสหรัฐฯ ในปี1998 พบว่า อัตราเงินเฟ้อทั่วไปในขณะนั้นอยู่ในระดับต่ำที่ 0.9% และคาดการณ์อัตราเงินเฟ้อของตลาดก็ปรับลดลงถึง 74 bps ภายในระยะเวลา 2 เดือนก่อนที่ Fed จะปรับลดอัตราดอกเบี้ยนโยบาย

นอกจากนี้ อัตราดอกเบี้ยนโยบายในขณะนั้นก็ค่อนข้างสูงที่กรอบ 5.25%-5.50% จึงทำให้ Fed สามารถปรับลดอัตราดอกเบี้ยลงมาได้มาก อย่างไรก็ตาม ภาวะเศรษฐกิจสหรัฐฯ ในขณะนี้แตกต่างจากในปี1998 ค่อนข้างมาก โดยแม้อัตราเงินเฟ้อทั่วไปจะปรับลดลงมาที่ 1.4%YOY ในเดือนพฤษภาคม 2562 แต่ยังคงสูงกว่าปี 1998 ค่อนข้างมาก และค่าเฉลี่ยคาดการณ์เงินเฟ้อของปี 2562 ก็ปรับลดลงจากปี 2561 เพียง 20 bps

ส่วนในด้านภาวะการเงินของสหรัฐฯ นั้น ก็ยังคงผ่อนคลายกว่าสะท้อนจากดัชนีภาวะการเงินที่คำนวณโดย Chicago Fed โดยก่อน Fed ปรับลดดอกเบี้ยในปี 1998 ดัชนีภาวะการเงินอยู่ที่ -0.14 ขณะที่ปัจจุบันอยู่ที่ -0.84 (ตัวเลขน้อยหมายถึงภาวะการเงินผ่อนคลาย) นอกจากนี้ อัตราดอกเบี้ยนโยบายที่ 2.00%-2.25% ยังคงต่ำกว่าในอดีตมาก ทำให้ความสามารถในการลดอัตราดอกเบี้ยนโยบาย (Policy Space) มีน้อยกว่า ดังนั้น EIC จึงมองว่า การปรับลดอัตราดอกเบี้ยนโยบายในปีนี้อาจเกิดขึ้นเพียง 2 ครั้ง (รวมกัน 50 bps)

นอกจาก Fed ที่ผ่อนคลายนโยบายการเงินแล้ว ธนาคารกลางของประเทศเศรษฐกิจหลักอื่นก็มีแนวโน้มดำเนินนโยบายการเงินที่ผ่อนคลายมากขึ้นเช่นกัน

1.EIC มองว่า ECB อาจผ่อนคลายนโยบายมากขึ้นในการประชุมเดือนกันยายน 2562 โดยในการประชุมนโยบายการเงินของ ECB รอบล่าสุด ณ วันที่ 25 กรกฎาคม 2562 แม้คณะกรรมการจะคงอัตราดอกเบี้ยนโยบาย แต่ได้ส่งสัญญาณว่าจะผ่อนคลายนโยบายการเงินเพิ่มเติม โดยสื่อสารว่าหากอัตราเงินเฟ้อในระยะกลางมีแนวโน้มต่ำกว่าเป้าหมายอย่างต่อเนื่อง ECB ก็พร้อมที่จะเลือกใช้เครื่องมือตามความเหมาะสม เพื่อให้อัตราเงินเฟ้อปรับสู่ระดับเป้าหมายได้อย่างยั่งยืน โดยเครื่องมือเชิงนโยบายประกอบด้วย

1) การปรับลดอัตราดอกเบี้ยนโยบาย

2) Forward Guidance ที่มีการสื่อสารเกี่ยวกับแนวโน้มการดำเนินนโยบายในระยะข้างหน้าที่ทำให้ตลาดคาดการณ์ได้

3) ระบบ Tiering System ที่สามารถกำหนดให้ธนาคารพาณิชย์จ่ายดอกเบี้ยเงินฝาก (Negative Interest Rate) ในอัตราที่ต่างกันขึ้นอยู่กับปริมาณเงินสำรองส่วนเกินที่ฝาก

4) การเข้าซื้อพันธบัตรผ่านมาตรการ Asset Purchase Programme (APP) โดย EIC มองว่า ECB มีโอกาสปรับลดอัตราดอกเบี้ย (Deposit Facility Rate) ลง 10-20 bps ในการประชุมเดือนกันยายน 2562 พร้อมใช้ระบบ tiering system อีกทั้งน่าจะมีการประกาศมาตรการ APP รอบใหม่ โดยมีวงเงินประมาณ 250-300 พันล้านเหรียญสหรัฐด้วยเช่นกัน

2.BOJ มีแนวโน้มผ่อนคลายนโยบายมากขึ้น หากเศรษฐกิจเผชิญความเสี่ยงด้านต่ำเพิ่มขึ้น โดยในการประชุมนโยบายการเงินของ BOJ ณ วันที่ 29-30 กรกฎาคม 2562 คณะกรรมการมีมติให้คงอัตราดอกเบี้ยนโยบายไว้เท่าเดิม และยังคงถอยคำแถลงที่ว่า “จะรักษาระดับอัตราดอกเบี้ยนโยบายในระดับต่ำพิเศษอย่างน้อยจนถึงช่วงฤดูใบไม้ผลิ 2563” อย่างไรก็ตาม BOJ มีการสื่อสารถึงโอกาสที่อาจผ่อนคลายนโยบายการเงินมากขึ้นได้ โดยกล่าวว่า จะสามารถปรับเปลี่ยนการดำเนินนโยบายการเงินตามความเหมาะสมเพื่อที่จะรักษาแนวโน้มอัตราเงินเฟ้อให้บรรลุเป้าหมาย ซึ่งในการประชุมครั้งนี้ คณะกรรมการได้เพิ่มถ้อยคำที่แสดงความกังวลต่อสถานการณ์ความเสี่ยงด้านต่ำ (Downside Risk) ที่มีสูงขึ้นและอาจส่งผลต่อการขยายตัวทางเศรษฐกิจและอัตราเงนิเฟ้อ โดย EIC มองว่า BOJ น่าจะคงอัตราดอกเบี้ยนโยบายต่อไปจนถึงปี 2564 และอาจเพิ่มวงเงินทำ QE หากเศรษฐกิจ หรือเงินเฟ้อขยายตัวต่ำกว่าที่ประเมิน

-

จับตามองวงเงินประมูลพันธบัตร ธปท. ระยะสั้นในเดือนกันยายนซึ่งจะเป็นปัจจัยส ำคัญต่อสถานการณ์ J-Curve ในระยะข้างหน้า

หลังจากที่ ธปท. ได้ประกาศลดปริมาณการออกพันธบัตรระยะสั้นในเดือนสิงหาคมลงอีก ทำให้นักลงทุนบางกลุ่มมองว่า ธปท. ตั้งใจใช้มาตรการลดการออกพันธบัตรเพื่อหวังผลให้เงินบาทอ่อนค่าลงอีกหรือไม่ EIC จึงได้นำข้อมูลยอดคงค้างพันธบัตร ธปท. ระยะสั้น (พันธบัตรที่มีอายุ ณ วันที่ออกไม่เกิน 1 ปี) มาพิจารณาประกอบกับประกาศของ ธปท. เกี่ยวกับปริมาณพันธบัตรที่ออกในแต่ละเดือน พบว่า

1.ยอดคงค้างพันธบัตร ธปท. ระยะสั้นในเดือนกรกฎาคม 2562 ยังคงเพิ่มขึ้นจากเดือนมิถุนายน 2562 ดังที่ EIC ได้คาดการณ์ไว้ในรายงานฉบับก่อน โดยหากดูที่ยอดคงค้างพันธบัตรอายุ 3 เดือน จะพบว่า ปรับลดลง 3 หมื่นล้านบาท ขณะที่พันธบัตรอายุ 6 เดือน ปรับเพิ่มขึ้น 2 หมื่นล้านบาท ส่วนพันธบัตรอายุ 1 ปี ปรับเพิ่มขึ้นประมาณ 4.1 หมื่นล้านบาท เนื่องจากไม่มีพันธบัตรอายุ 1 ปี ครบกำหนดชำระในเดือนกรกฎาคมที่ผ่านมา ทำให้โดยรวมแล้ว พันธบัตร ธปท. ระยะสั้นเพิ่มขึ้นประมาณ 3.2 หมื่นล้านบาท ในเดือนกรกฎาคม

2.คาดยอดคงค้างพันธบัตร ธปท. ระยะสั้น ในเดือนสิงหาคม มีแนวโน้มปรับลดลงอีกเล็กน้อย โดยหากเปรียบเทียบยอดคงค้างพันธบัตรอายุ 3 และ 6 เดือนที่จะหมดอายุในเดือนสิงหาคมนี้ กับปริมาณพันธบัตรที่ ธปท. จะออกเพิ่มขึ้นมาชดเชย พบว่า ยอดคงค้างพันธบัตรอายุ 3 เดือน จะลดลงถึง 4 หมื่นล้านบาท และยอดคงค้างพันธบัตรอายุ 6 เดือน จะลดลง 1.5 หมื่นล้านบาท อย่างไรก็ดี ธปท. ได้ออกพันธบัตรอายุ 1 ปี ในเดือนสิงหาคมเพิ่มเติมอีก 4 หมื่นล้านบาท จึงทำให้ยอดคงค้างพันธบัตร ธปท. ระยะสั้นโดยรวมลดลงเพียง 1.5 หมื่นล้านบาทเท่านั้น

3.EIC คาดว่าสถานการณ์ J-Curve จะยังไม่เกิดในเดือนสิงหาคมนี้เพราะยอดคงค้างพันธบัตรธปท. ลดลงเพียงเล็กน้อยเท่านั้น โดยถึงแม้ว่ายอดคงค้างของพันธบัตร ธปท. อายุ 3 และ 6 เดือน ในเดือนสิงหาคมจะปรับลดลง 5.5 หมื่นล้านบาท ซึ่งมากกว่าในเดือนกรกฎาคมที่ยอดคงค้างของพันธบัตรอายุ 3 และ 6 เดือน ปรับลดลงเพียง 1 หมื่นล้านบาท แต่ EIC มองว่า ปริมาณพันธบัตรที่ลดลงในเดือนนี้ยังคงน้อยมากเมื่อเทียบกับเหตุการณ์ในเดือนเมษายนปี 2560 ที่นำไปสู่สถานการณ์ J-Curve ซึ่งในขณะนั้น ยอดคงค้างของพันธบัตรอายุ 3 และ 6 เดือน ลดลงประมาณ 1.18 แสนล้านบาท นอกจากนี้ หากพิจารณายอดคงค้างของพันธบัตรอายุ 1 ปีด้วยแล้วจะพบว่า ลดลงรวมกว่า 2.23 แสนล้านบาท ซึ่งสูงกว่ายอดคงค้างของเดือนสิงหาคมที่คาดว่าจะลดลงเพียง 1.5 หมื่นล้านบาท

4.สำหรับในเดือนกันยายนนั้นจะมีพันธบัตร ธปท. ครบกำหนดชำระเพิ่มขึ้นจากเดือนก่อน ปริมาณการออกประมูลพันธบัตร ธปท. จึงมีความสำคัญและอาจมีนัยต่อสถานการณ์ J-Curve โดยพบว่า ในแต่ละสัปดาห์พันธบัตรอายุ 3 เดือนจะครบกำหนดชำระ 4 หมื่นพันล้านบาท ขณะที่พันธบัตรอายุ 6 เดือนจะครบกำหนดชำระ 5 หมื่นล้านบาท ซึ่งเป็นมูลค่าที่สูงกว่าในเดือนกรกฎาคมและสิงหาคม ดังนั้นจึงมีโอกาสที่ ธปท. อาจปรับเพิ่มวงเงินประมูลขึ้นได้ เพราะจะมีความต้องการพันธบัตรเพิ่มขึ้นในเดือนกันยายน อย่างไรก็ดี หาก ธปท. ยังคงออกประมูลพันธบัตรในอัตราที่น้อยลงเหมือนในช่วงสองเดือนที่ผ่านมาก็จะทำให้ยอดคงค้างลดลงอย่างมีนัยและอาจนำไปสู่สถานการณ์ J-Curve ในระยะต่อไปได้ EIC จึงได้จัดทำ Scenario Analysis เพื่อจำลองสถานการณ์การออกประมูลพันธบัตรของ ธปท. ซึ่งจะส่งผลต่อยอดคงค้างพันธบัตร ดังนี้

o หาก ธปท. ปรับเพิ่มวงเงินประมูลพันธบัตรขึ้นก็จะเลี่ยงสถานการณ์ J-curve ได้ โดย EIC ประเมินว่า ธปท. อาจต้องเพิ่มวงเงินประมูลขึ้นประมาณ 1-1.5 หมื่นล้านบาท (ตารางที่ 2 : Scenario A) เพื่อให้ยอดคงค้างพันธบัตร ธปท. ระยะสั้นไม่ลดลงมาก โดยใน Scenario นี้ ยอดคงค้างทั้งหมดจะลดลงเพียง 5.6 หมื่นล้านบาท ซึ่งเป็นปริมาณที่ลดลงไม่มากนัก นอกจากนี้ หากย้อนกลับไปดูในช่วงปลายไตรมาสแรกและไตรมาสสองของปีนี้จะพบว่ายอดคงค้างพันธบัตร ธปท. ก็ลดลงค่อนข้างมากเช่นกัน โดยในเดือนมีนาคม ลดลง 4.6 หมื่นล้านบาท และในเดือนมิถุนายน ลดลง 9.3 หมื่นล้านบาท แต่ก็ยังไม่เกิดสถานการณ์ J-Curve ทั้งนี้ EIC มองว่า Scenario นี้มีโอกาสเกิดขึ้นได้มากที่สุด

o หาก ธปท. ออกประมูลพันธบัตรในปริมาณเดียวกันกับเดือนสิงหาคม ยอดคงค้างจะลดลงอย่างมีนัย โอกาสเกิดสถานการณ์ J-Curve จึงมีสูงขึ้นกว่าในปัจจุบัน EIC ประเมินว่า ในกรณีนี้ (ตารางที่ 2 : Scenario B) จะทำให้ยอดคงค้างพันธบัตร ธปท. ระยะสั้น ลดลงประมาณ 1.46 แสนล้านบาท ซึ่งต่ำกว่าในเดือนสิงหาคมอย่างมีนัย ปริมาณพันธบัตรจะมีน้อยกว่าความต้องการของตลาดค่อนข้างมาก โอกาสเกิดสถานการณ์ J-Curve จึงมีสูงขึ้นกว่าในเดือนสิงหาคม

o หาก ธปท. ปรับลดวงเงินประมูลพันธบัตรลงในอตัราเดียวกันกับในเดือนสิงหาคม และอาจทำให้มีโอกาสเกิดสถานการณ์ J-Curve ได้มากที่สุด โดย EIC สมมติให้ ธปท. ยังคงลดวงเงินประมูลพันธบัตรอายุ 3 เดือน และ 6 เดือน อีก 5 หมื่นล้านบาทต่อสัปดาห์ (ตารางที่ 2 : Scenario C) ซึ่งจะทำให้ยอดคงค้างพันธบัตร ธปท. ระยะสั้น ลดลงประมาณ 1.86 แสนล้านบาท โอกาสเกิดสถานการณ์ J-Curve จึงมีมากที่สุดใน Scenario นี้ อย่างไรก็ตาม สถานการณ์ J-Curve ก็น่าจะยังไม่รุนแรงเท่าในเดือนเมษายน ปี 2560เพราะยอดคงค้างยังลดลงในอัตราที่น้อยกว่า ทั้งนี้ EIC มองว่า ธปท. น่าจะไม่ลดปริมาณการออกพันธบัตรลงเหมือนในกรณีนี้เพราะต้องการเลี่ยงสถานการณ์ J-Curve อีกทั้งแรงกดดันที่มีต่อการแข็งค่าของเงินบาทก็ลดลงมาบ้างแล้ว

EIC มองว่า มีโอกาสสูงที่ ธปท. จะปรับเพิ่มวงเงินการประมูลพันธบัตรในเดือนกันยายน เพื่อเลี่ยงสถานการณ์ J-Curve ที่อาจนำไปสู่ Search-For-Yield ได้ เนื่องจาก หากอัตราผลตอบแทนพันธบัตรรัฐบาลระยะสั้นลดต่ำลงมาก ก็อาจนำไปสู่การประเมินความเสี่ยงต่ำกว่าที่ควร (Underpricing of Risk) และเกิดพฤติกรรมค้นหาผลตอบแทนที่สูงขึ้น (Search-For-Yield Behavior) โดยเฉพาะในกลุ่มผู้ประกอบการรายใหญ่ที่ระดมทุนผ่านตลาดตราสารหนี้มากที่สุด ซึ่งประเด็นดังกล่าวนี้เป็นสิ่ง ที่ธปท. เป็นห่วงและต้องการป้องกันไม่ให้เกิดมากขึ้น เพื่อรักษาเสถียรภาพระบบการเงินให้อยู่ในเกณฑ์ดีต่อไป นอกจากนี้ การเพิ่มวงเงินประมูลพันธบัตรก็จะเป็นสิ่งที่สะท้อนได้ว่า การลดปริมาณในช่วงที่ผ่านมาอาจยังไม่เป็นมาตรการที่หวังผลถึงการอ่อนค่าของเงินบาท แต่เป็นเพียงการปรับฐานะสภาพคล่องของตลาดพันธบัตรรัฐบาลไทยตามที่ ธปท. ได้กล่าวไว้เท่านั้น

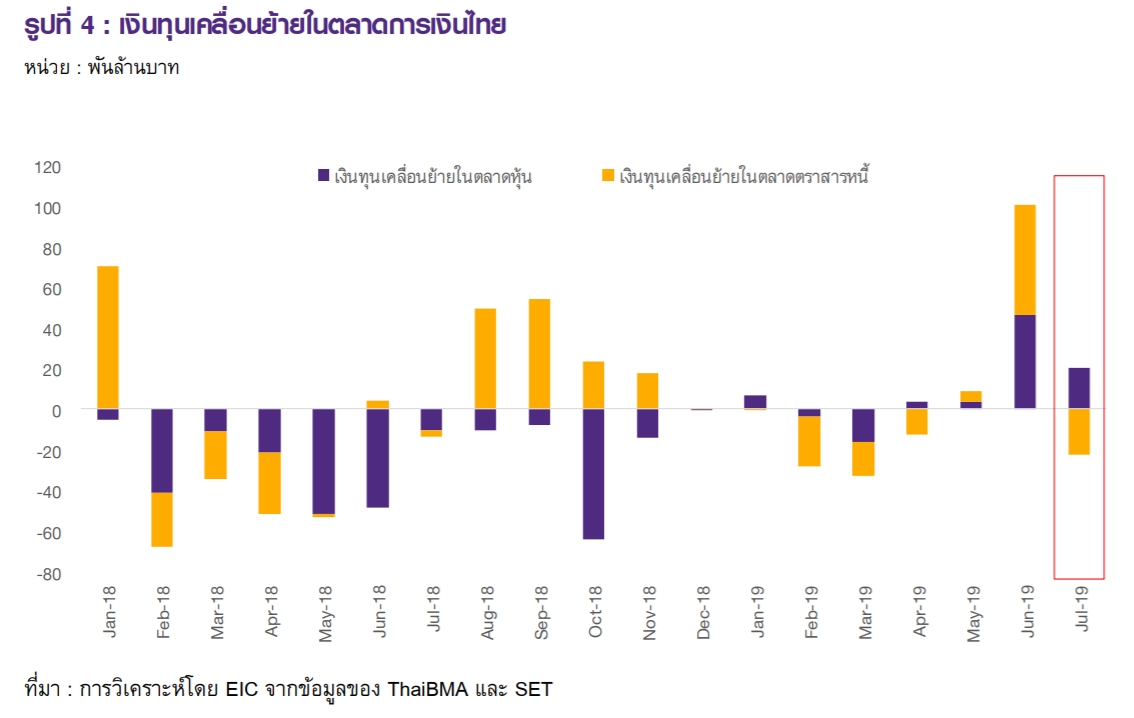

สำหรับมาตรการควบคุมเงินทุนไหลเข้าที่ ธปท. ได้ประกาศใช้เมื่อวันที่ 12 กรกฎาคม 2562 นั้น พบว่าเงินทุนเคลื่อนย้ายไหลออกจากตลาดการเงินไทยเล็กน้อย กล่าวคือ ในเดือนกรกฎาคม มีเงินทุนไหลออกจากตลาดพันธบัตรรัฐบาลไทยประมาณ 2.3 หมื่นล้านบาท และไหลเข้าตลาดหุ้นไทย 2 หมื่นล้านบาท ขณะที่ในเดือนมิถุนายน พบว่ามีเงินทุนไหลเข้าตลาดพันธบัตรรัฐบาลไทยถึง 5.4 หมื่นล้านบาท และไหลเข้าตลาดหุ้นไทย 4.6 หมื่นล้านบาท จึงอาจสะท้อนได้ว่า มาตรการดังกล่าวช่วยชะลอการไหลเข้าของเงินทุนต่างชาติได้ โดยเฉพาะในตลาดพันธบัตรรัฐบาลไทย

อย่างไรก็ตาม มาตรการที่ประกาศใช้อาจไม่ได้เป็นพียงปัจจัยเดียวที่ทำให้เงินทุนไหลออกจากตลาดการเงินไทย แต่อาจมีปัจจัยอื่นร่วมด้วย เช่น ภาวะ Risk-Off ลดลง ทไให้ความต้องการถือพันธบัตรไทยน้อยลง ผลตอบแทนของตลาดหุ้นในประเทศเศรษฐกิจหลักปรับเพิ่มขึ้น หรือค่าเงินเหรียญสหรัฐกลับมาแข็งค่า เป็นต้น.